Splošna analiza problematike rezidentov z dohodki iz tujine

oziroma

Kako navaden odbitek davka pri izogibanju dvojnega obdavčevanja postavlja delavce migrante v neenak položaj z domačimi delavci!

Vsebina

Splošno

Če želimo razumeti problematiko rezidentov z dohodki iz zaposlitve iz tujine (delavcev migrantov) moramo vedeti, da je delovno pravna zakonodaja v Sloveniji pripravljena in sprejeta na podlagi dogovarjanja in usklajevanja med »socialnimi partnerji« (vlado, delodajalci in delojemalci) in usklajena z davčno zakonodajo Slovenije. To dokazuje tudi drugi odstavek 44. člena ZDoh-2, ki izrecno določa, da naj se pri določanju dohodkov iz delovnega razmerja, ki se ne vključujejo v davčno osnovo, upošteva le delovno pravna zakonodaja Slovenije in kolektivno dogovarjanje v Sloveniji.

Katera delovno – pravna zakonodaja in kolektivne pogodbe veljajo za rezidente, ki svoj dohodek iz delovnega razmerja dosegajo v tujini? Tuja delovno pravna zakonodaja ne velja kar dokazuje 44 .člen ZDoh-2, kar je razumljivo saj dogovarjanje in usklajevanje med socialnimi partnerji v tuji državi ne poteka s slovensko vlado. Slovenska delavno pravna zakonodaja in kolektivne pogodbe pa tudi ne veljajo, ker niso usklajene s tujimi delodajalci in delojemalci, kar je ponovno logično.

Če rezidentu z dohodki iz tujine Slovenija nalaga ENAKE DOLŽNOSTI pri plačilu dohodnine kot domačemu delavcu, mu mora priznati tudi ENAKE PRAVICE kot pripadajo domačemu delavcu!

Vprašanje je ali lahko slovenska vlada zagotovi vsem rezidentom enake pravice ne glede na to kje dosegajo dohodek iz delovnega razmerja?

Stroški v zvezi z delom

Slovenska delovno pravna zakonodaja in kolektivne pogodbe zagotavljajo med drugim tudi povrnitev stroškov v zvezi z delom v predpisanih neto zneskih, za vse delavce v enaki višini, ne glede na njihovo bruto plačo. Slovenska davčna zakonodaja je navedene razlike s tujo delovno pravno zakonodajo že zaznala v preteklosti, zato je bila sprejeta rešitev, po kateri stroški v zvezi z delom delavcem migrantom znižujejo davčno osnovo (45. člen ZDoh-2), kar pomeni, da se neto znesek teh stroškov zagotovi skozi tako imenovani “davčni kredit”. V konkretnem primeru gre za fiskalni ukrep, po slovenski davčni zakonodaji, katerega namen in vsebina se razlaga, da izenačuje davčne rezidente, ne glede na mesto pridobivanja dohodkov iz delovnega razmerja. Zagotovitev teh stroškov na tak način nosi v sebi dve sistemski razliki v primerjavi z domačimi delavci in sicer, da neto učinek znižanja davčne osnove nikakor ne zagotovi enakega učinka, ki je slovenskim delavcem zagotovljen po domačih predpisih (Tabela 1) in hkrati zniževanje davčne osnove posledično uvede fiskalni kriterij, po katerem se stroški v zvezi z delom priznavajo delovnim migrantom glede na višino njihove bruto plače (Tabela 2), ne pa glede na dogovorjene pravice iz delovno pravne zakonodaje in kolektivnega dogovarjanja med socialnimi partnerji.

Še več uveljavljanje stroškov v skladu s 45. členom ZDoh-2 vpliva na prehajanje med dohodninskimi razredi, kar ob uveljavljanju drugih olajšav (npr. vzdrževanje družinskih članov) privede do nižjega odbitka davka kot bi ga sicer, če bi stroški bili priznani na način kot so pri delavcu, ki stroške uveljavlja v skladu s 44. členom ZDoh-2 (delavec, ki ima sklenjeno pogodbo o zaposlitvi s slovenskim delodajalcem). Izračun prikazan v tabeli 1 (vrstica 9, 10). Tudi v tem primeru torej prihaja do neenakega obravnavanja delavcev.

Tabela 1: Primerjava finančnega izplena davčnega rezidenta z 18.696 € letnih dohodkov in 2.400 € stroškov v zvezi z delom pod različnimi slovenskimi predpisi v Zakonu o dohodnini.

| 44. člen ZDoh-2 | 45. člen ZDoh-2

pred novelo ZDoh-2R (nižanje davčne osnove) |

45. člen ZDoh-2

po noveli ZDoh-2R (se ne všteva v davčno osnovo) |

|

| Letni stroški v zvezi z delom, ki jih ima delavec | 2.400 € | ||

| 1. Letni dohodek – stroški, ki se ne vštevajo v davčno osnovo (nova definicija 45. člena ZDoh-2) (a) | 18.696,00 € | 18.696,00 € | 18.696,00€ ( – 2400,00€) |

| 2. Prispevki (b) | 4.131,82 € | 4.131,82 € | 4.131,82 € |

| 3. Splošna olajšava (c) | 3.302,70 € | 3.302,70 € | 3.302,70 € |

| 4. Stroški, ki nižajo davčno osnovo (stara definicija 45. člena ZDoh-2) (d) | 0,00 € | 2.400,00 € | 0,00€ |

| 5. Davčna osnova za izračun dohodnine ( a – b – c – d ) | 11.261,48 € | 8.861,48 € | 8.861,48 € |

| 6. Dohodnina (f) | 2.158,25 € | 1.510,25 € | 1.510,25 € |

| 7. Stroški, ki jih povrne delodajalec (44. člen ZDoh-2) (g) | 2.400,00 € | 0,00 € | 0,00 € |

| 8. Razpoložljiv dohodek rezidenta ( a – b – f + g ) | 14.805,93 € | 13.053,93 € | 13.053,93 € |

| Razlika med razpoložljiv dohodkom rezidenta pod različnimi slovenskimi predpisi | -1.752,00 € | -1.752,00 € | |

| OB UVELJAVLJANJU DODATNIH OLAJŠAV | |||

| 9. Uveljavljanje olajšave za 1 otroka 12 mesecev | 2.437,00 € | 2.437,00 € | 2.437,00 € |

| 10. Odbitek dohodnine zaradi uveljavljanja olajšave | – 657,97 € | – 482,32 € | – 482,32 € |

Tabela 2: Vpliv višine letnega bruto dohodka na odbitek davka pri uveljavljanju enakih stroškov pri delavcu migrantu!

| Zdravnik | Dipl. Med. Sest. | Tehnik | Čistilka | |

| a) Bruto dohodek | 120.000,00 | 50.000,00 | 25.000,00 | 12.000,00 |

| b) Prispevki | 26.520,00 | 11.050,00 | 5.525,00 | 2.652,00 |

| c) Dohodnina | 32.578,51 | 9.809,73 | 3.484,17 | 788,70 |

| d) Stroški, ki se ne vštevajo v davčno osnovo (45. člen ZDoh-2) | 5.000,00 | 5.000,00 | 5.000,00 | 5.000,00 |

| e) Nov izračun dohodnine ob uvejavljanju stroškov (d = 5000) | 30.078,51 | 8.109,73 | 2.134,17 | 0,00 |

| f) Višina odbitka davka kot posledica uveljavljanja stroškov: c – e | (32.578,51 – 30.078,51) = | (9.809,73 – 8.109,73) = | (3.484,17 – 2.134,17) = | (788,70 – 0,00) = |

| 2.500,00 | 1.700,00 | 1.350,00 | 788,70 | |

| g) Odstotek povrnjenih neto stroškov (%): f / d | 50% | 34% | 27% | 15,77% |

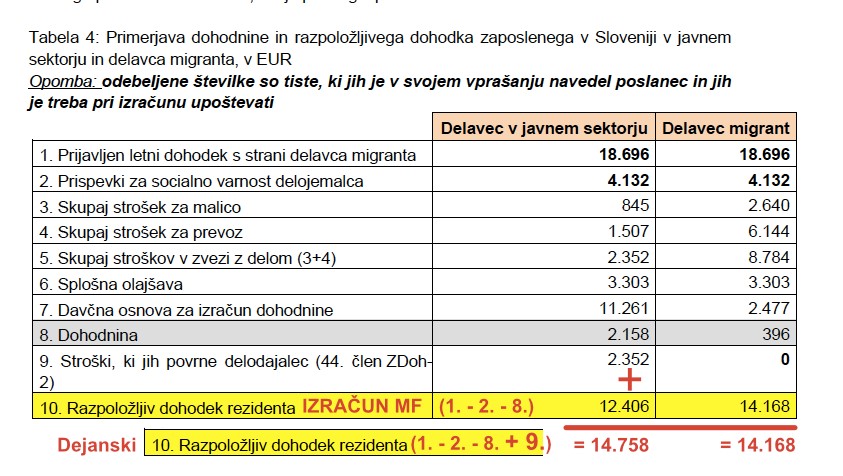

Izračuni Ministrstva za finance v dokumentu št. 00104-432/2017/5 z dne 28. 9. 2017 v Tabeli 4 (Slika 1) pokažejo, da tudi, če bi se delavcu migrantu, enako kot malica, priznala za 80% višja kilometrina (torej 0,32 €/km) ne bi bil po razpoložljivem dohodku izenačen z delavcem v Sloveniji, ki mu delodajalec povrne 11 mesečnih kart za javni prevoz in 3x nižje nadomestilo za malico.

Slika 1. – Tabela 4:

Iz Uredbe o povračilu stroškov za službena potovanja v tujino lahko sklepamo, da so standardi v različnih državah medseboj drugačni in višji kot je standard v Sloveniji (Tabela 3). Zakon o dohodnini, ki »prizna« stroške za malico in prevoz delavcem migrantom pa ne razlikuje med rezidenti, ki svoj dohodek dosegajo v Avstriji, Albaniji, Švici ali na Japonskem,…, kar je svojevrsten absurd, saj vsem prizna enako. Še več stroški tedenskih, mesečnih migrantov in sezonskih delavcev, prvič niso nikakor primerljivi s slovenskimi razmerami kot tudi niso primerljivi v primeru, če nekdo dela v Albaniji, Avstriji, Švici ali na Japonskem. Dohodki, ki so za slovenske razmere nadstandard so v nekaterih državah dovolj zgolj za osnovno preživetje. Npr. Povprečna mesečna bruto plača na Japonskem je januarja 2018 znašala 5130 EUR (vir). Rezident, ki začasno prebiva v Švici ali na Japonskem, … in katerega dohodek zapade pod davčno zakonodajo Slovenije ne more preživeti, saj bo njegov dohodek obdavčen glede na »slovenski« standard.

Tabela 3

|

Država/mesto |

Znesek dnevnice |

Država/mesto |

Znesek dnevnice |

| v $ ali € | v $ ali € | ||

| Avstralija | 48 $ | Luksemburg | 44 € |

| Albanija | 32 € | Madžarska | 32 € |

| Andora | 32 € | Makedonija | 32 € |

| Armenija | 32 € | Malta | 32 € |

| Avstrija | 44 € | Moldavija | 32 € |

| Azerbajdžan | 32 € | Monako | 44 € |

| Belgija | 50 € | Nemčija | 44 € |

| Belorusija | 32 € | Nizozemska | 44 € |

| Bolgarija | 32 € | Norveška | 44 € |

| Bosna in Hercegovina | 32 € | Poljska | 32 € |

| Ciper | 32 € | Portugalska | 44 € |

| Češka | 32 € | Romunija | 32 € |

| Črna gora | 32 € | Rusija | 32 € |

| Danska | 44 € | San Marino | 32 € |

| Estonija | 32 € | Slovaška | 32 € |

| Finska | 44 € | Srbija | 32 € |

| Francija | 44 € | Španija | 44 € |

| Gruzija | 32 € | Švedska | 44 € |

| Grčija | 32 € | Švica | 44 € |

| Hrvaška | 32 € | Turčija | 32 € |

| Irska | 44 € | Ukrajina | 32 € |

| Islandija | 44 € | Vatikan | 44 € |

| Italija | 44 € | Združene države Amerike | 48 $ |

| Japonska | 80 $ | Združeno kraljestvo Velike Britanije in Irska | 44 € |

| Kanada | 48 $ | Druge države | 40 $ |

| Latvija | 32 € | Hong Kong | 56 $ |

| Lihtenštajn | 44 € | Moskva | 64 € |

| Litva | 32 € | Sankt Petersburg | 64 € |

Jubilejna nagrada

Jubilejna nagrada delavcem migrantom ne pripada, v kolikor tuja zakonodaja do potankosti ne sledi slovenski zakonodaji, kar je svojevrsten absurd kaj takega za pričakovati.

Npr. obstoječe stanje:

– delavci, rezidenti R Sloveniji in zaposleni pri avstrijskem delodajalcu, prejmejo jubilejno nagrado za 25 let delovne dobe (jubilejna nagrada za druga leta delovne dobe ni predvidena);

– 9. člen Uredbe o davčni obravnavi povračil stroškov in drugih dohodkov iz delovnega razmerja (v nadaljevanju: Uredba) določa, da se v davčno osnovo dohodka iz delovnega razmerja ne všteva jubilejna nagrada do določene višine (npr. za 20 let delovne dobe – 689 EUR in za 30 let delovne dobe – 919 EUR);

– uredba iz prejšnjega odstavka ničesar ne določa glede jubilejne nagrade za 25 let delovne dobe, saj v RS jubilejna nagrada za 25 let ni predvidena;

– odločitev FURS- a in Ministrstva za finance kot drugostopenjskega organa: »ker Uredba določa, da se do določene višine v davčno osnovo ne vštevajo jubilejne nagrade le za 10, 20, 30 ali 40 let, se jubilejna nagrada za 25 let v celoti všteje v davčno osnovo«.

Posebne oblike dela

Slovenija v delovnopravni zakonodaji in kolektivnih pogodbah priznava delavcu pravico do boljšega izplačila za posebne oblike dela: nočno delo, delo ob nedeljah, praznikih, delo z nevarnimi odpadki, delo v območju sevanja itd. Istočasno pa te pravico slovenskemu delavcu migrantu ne prizna.

Torej delavce migrante, ki so izvajali zgoraj naštete oblike dela trenutni Zakon o dohodnini izenači z delavci migranti, ki teh oblik dela v tujini niso izvajali in so delali normalno ob delavnikih.

Npr. če se socialni partnerji v tuji državi dogovorijo, da delavec za nočno delo ne bo prejel dodatka, ampak bo namesto tega oproščen plačila davka bo le to usklajeno s tujo davčno zakonodajo! Delavec v tujini bo nagrajen z višjim neto izplačilom za nočno delo – na podoben način kot je nagrajen delavec v Sloveniji z dodatkom. Razlika nastane, ker dohodek iz tujine, v tem primeru za nočno delo, ni usklajen z davčno zakonodajo Slovenije in mu Slovenija “povozi” pravico do “dodatka” za nočno delo, saj v napovedi dohodka ni znano na kakšen način je delavec migrant dosegel dohodek in zakaj je bil upravičen do nižjega plačila davka v tujini kot npr. njegov sodelavec (delavec migrant), ki ni delal ponoči.

Takšnih kršitev delavskih pravic po “dodatnem” zaslužku v primeru posebnih oblik je nemogoče rešiti, saj ima vsaka od več kot 170 država drugačno delovno pravno zakonodajo in pogodbe, ki so medsebojno usklajene z davčno zakonodajo dotične države. Tako kot slovenske kolektivne pogodbe niso usklajene s tujo davčno zakonodajo, tako niso tuje kolektivne pogodbe usklajene s slovensko davčno zakonodajo.

Regres

V Sloveniji je regres za letni dopust do določene višine prost plačila prispevkov, v tujini npr. v Avstriji pa je »regres« za letni dopust obremenjen s prispevki. Posledice različne zakonodaje dveh držav pri razpoložljivem dohodku dveh rezidentov z enako višino regresa so vidne v Tabeli 5.

Poleg prikazanega primera v tabeli 5 se je potrebno vprašati, kako obravnavati dohodke rezidentov, ki delajo v državah, kjer regres za letni dopust ni posebej izplačan, je pa morda na kakšen drugačen način vključen v njegov mesečni dohodek (z višjo splošno olajšavo, posebno olajšavo, kot dodatek, itd.).

Tabela 5: Prikaz razlike v razpoložljivem dohodku od regresa, če je ali če ni obremenjen s prispevki!

| PRIMER | Regres za letni dopust | |

| Slovenska zakonodaja | Tuja zakonodaja | |

| Znesek regresa | 1000 € | 1000 € |

| Prispevki | 0 € | 200 € |

| Davek | 0 € | 0 € |

| Doplačilo dohodnine | 0 € | 0 € |

| Razpoložljiv dohodek od regresa | 1000 € | 800 € |

Davčno leto

V Sloveniji velja, da spada v davčno leto dohodek, ki je bil izplačan na račun delavcu med 1. 1. in 31. 12. dotičnega leta. V tujini je davčno leto dohodek, ki je bil dosežen v tem obdobju a ne nujno izplačan na račun delavcu. Delavec migrant lahko ima zaradi izplačila decembrskih plač, ki včasih zapadejo v januar, včasih pa v december v davčnem letu eno plačo več (ki je bolj obremenjena) ali manj, kar posledično pomeni, da podatki, ki jih izda tuj davčni organ niso pravilni za davčno napoved v Sloveniji.

Ustavno sodišče in ukinitev posebne olajšave

Ustavno sodišče je z odločbo opravilna št.: U-I-147/12 ukinilo posebno olajšavo za delavce migrante, ker nihče dejansko ni pojasnil razlogov, zakaj so delavci migrant v drugačnem položaju. Iz odločbe Ustavnega sodišča jasno izhaja, da bi delavci migrant bili upravičeni do drugačne obravnave, če bi kdorkoli razloge, ki so našteti zgoraj to predložil ustavnemu sodišču

Ustavni sodniki so svojo odločitev sprejeli iz sledečih razlogov (citiramo odločbo po točkah, ki so relevantne):

…

- Državni zbor ni odgovoril na zahtevi.

…

- Iz pripravljalnega gradiva k Zakonu o spremembi Zakona o dohodnini (ZDoh-2F) izhaja, da je bila navedena olajšava uvedena z Zakonom o spremembah in dopolnitvah Zakona o dohodnini (Uradni list RS, št. 10/10 – ZDoh-2E) ter se je prvič priznala pri odmeri dohodnine za leto 2009. Olajšava je bila uvedena z namenom zmanjšanja davčne obremenitve oziroma doplačil dohodnine od dohodkov iz delovnega razmerja, ker je bilo ugotovljeno, da je pri relativno velikem številu zavezancev, predvsem tistih, ki delajo v Avstriji, prihajalo do relativno visokih doplačil dohodnine; to se dogaja predvsem v primerih, ko je raven plač v drugi državi višja in obdavčitev plač relativno nižja kot v Sloveniji in je zato v večini primerov treba od teh dohodkov v Sloveniji dohodnino doplačati.

…

- Državni zbor in Vlada v konkretnem primeru nista izkazala razumnih in stvarnih razlogov za privilegirani davčni položaj čezmejnih delovnih migrantov. Zmanjšanje davčne obremenitve v pavšalnem znesku, ki ga kot prvi razlog navaja Vlada, ne izkazuje cilja, temveč je le drugo ime za uporabljeno sredstvo. Zgolj pavšalno sklicevanje na drugačen delovni položaj teh oseb pa ne izkazuje razumnega razloga, ki izhaja iz narave stvari, za njihovo različno urejanje. Ustavno sodišče je zato ugotovilo, da je peti odstavek 113. člena ZDoh-2 v neskladju z drugim odstavkom 14. člena Ustave.

Vsakomur je jasno, da sodniki v konkretnem primeru niso mogli odločiti drugače kot, da ukinejo posebno olajšavo, saj so na eni strani imeli aktivnega tožnika, ki je posebno olajšavo izpodbijal, na drugi strani pa “pasivnega” zagovornika te olajšave, ki se ni trudil pokazati stvarnih in razumnih razlogov zakaj so čezmejni delavci v drugačnem položaju.

Povzetek

Že splošna analiza vsega navedenega in primerjava med dejanskim stanjem v Sloveniji in dejanskim stanjem v tujini vsekakor pritrjuje zaključku, da je pravno okolje delovanja čezmejnih delovnih migrantov zelo drugačno od pravnega okolja delavcev v Sloveniji. Pravno urejanje druge države se praviloma nanaša na naslednja dohodkovna in nedohodkovna upravičenja in obveznosti iz delovnega razmerja:

A: Delovno pravna zakonodaja:

– odpravnine za odpoved pogodb o zaposlitvi,

– neveljavnost pogodb o zaposlitvi,

– obvezna sestavina pogodbe o zaposlitvi,

– omejitev avtonomije pogodbenih strank,

– višina dodatkov, ki izhajajo iz razporeditve delovnega časa,

– dodatki za delovno dobo,

– povračila stroškov v zvezi z delom,

– odpravnine ob upokojitvi,

– regres za letni dopust,

– itn. …

B: Kolektivne pogodbe:

– prehrana med delom,

– prevoz na delo in z dela,

– dnevnice,

– prevoz na službenem potovanju,

– prenočevanje na službenem potovanju,

– terenski dodatek,

– nadomestilo za ločeno življenje,

– jubilejne nagrade,

– odpravnine ob upokojitvi,

– solidarnostna pomoč,

– plačila vajencem, dijakom in študentom,

– itn. …

To drugačno pravno okolje zaposlenih je najpomembnejše izhodišče in podlaga za upravičenost posebnih rešitev v slovenski davčni zakonodaji, ki ne bi bile ustavno sporne.

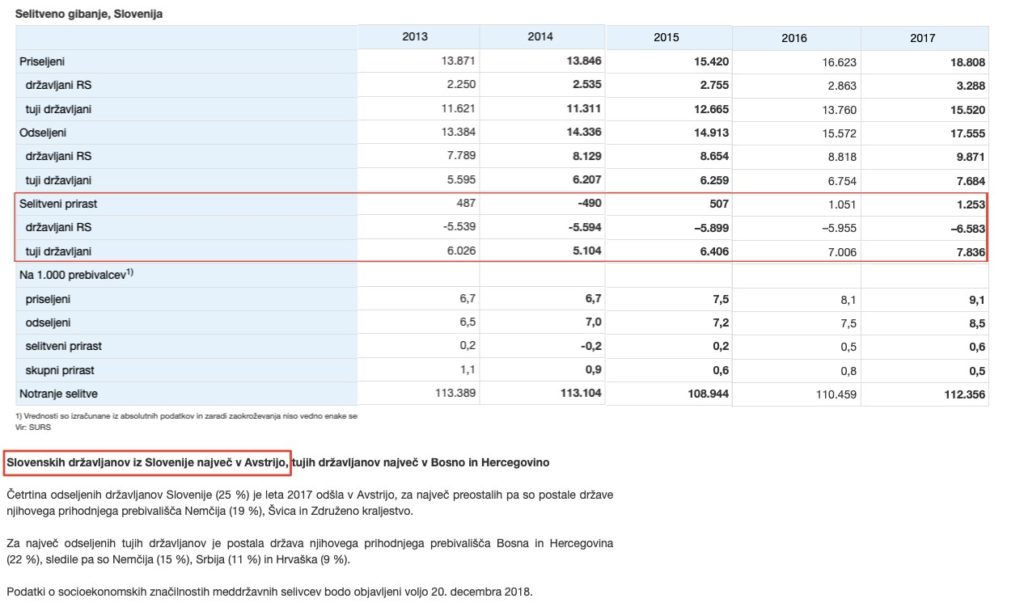

Obdavčitev po svetovnem dohodku, na način kot ga je sprejela in zagovarja Slovenija, je nekaj kar se sliši kot pravično le na papirju, v praksi pa je daleč od pravičnega saj diskriminira delavce migrante in spravlja državljane do tega, da se izselijo v tujino (Slika 2).

Slika 2 (Vir: Statistični urad RS)

Če povzamemo trenutno zakonodajo:

Dolžnosti do plačila dohodnine imamo vsi rezidenti enake, pravic pa nimamo enakih, saj Slovenija pričakuje, da bodo tuje države sledile delovnopravni zakonodaji in kolektivnim pogodbam, ki veljajo v Republiki Sloveniji. Kljub temu, da je Slovenija nekatere posebnosti v svoji delovno – pravni zakonodaji že priznala (stroški v zvezi z delom) pa rezidentov ni izenačila, saj jih v zakonu drugače obravnava, ko je govora o načinu priznanja stroškov. Še več kljub temu, da je iz uredbe glede višine dnevnic na službenih potovanjih razvidna drugačna obravnava slovenskih rezidentov na službenih potovanjih v različnih državah, te drugačne obravnave v različnih državah ne upošteva pri določanju višine stroškov delavcem migrantov.